更新:2024-09-04 14:51:38

炒股就看金麒麟分析师研报股票配资精选,权威,专业,及时,全面,助您挖掘潜力主题机会!

1. 选择一家可信赖的在线配资炒股平台,注册一个账户。

出品:新浪财经上市公司研究院

作者:珊

近日,杭州贝康健康科技集团有限公司(下称“杭州贝康”)的控股公司SAINT BELLA INC(以下称“圣贝拉”)向港交所递交招股说明书,拟主板挂牌上市。

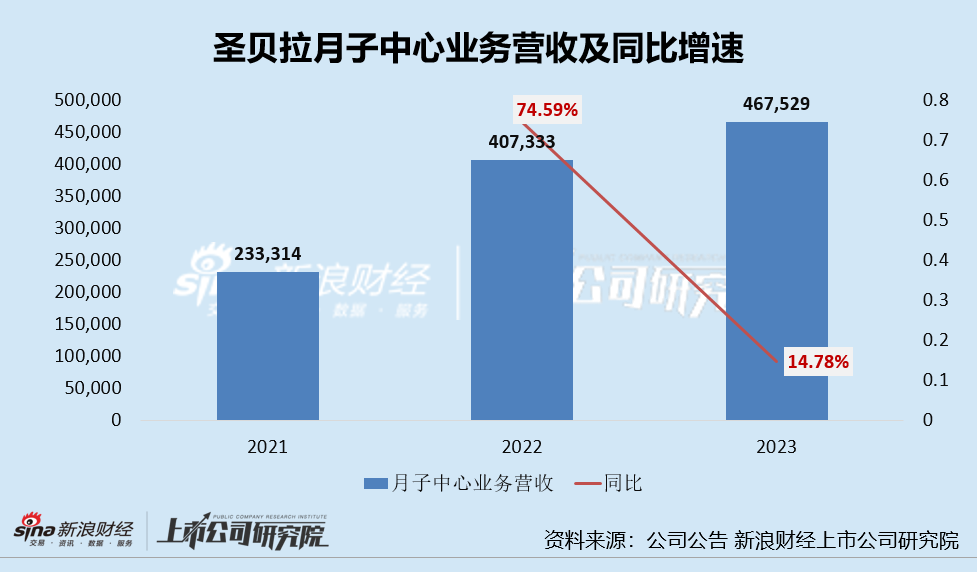

分业务来看,月子中心业务是圣贝拉的核心业务,2023年月子中心业务的营收为4.68亿元,占比83.5%。从运营模式来看,圣贝拉主要采取的是“月子中心+高端酒店”的轻资产模式,即与高端酒店订立一至三年的中短期合约,以用作月子中心的客房。

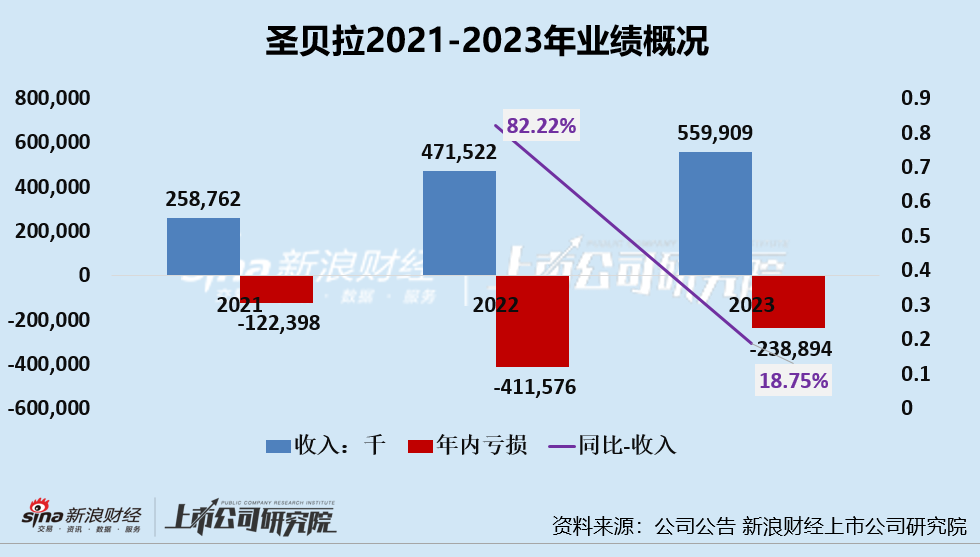

从业绩表现来看,圣贝拉已连续亏损三年,2021年-2023年,公司年内亏损分别为1.22亿元、4.12亿元及2.39亿元。2023年,公司的整体营收增速及核心业务(月子中心业务)增速均出现了较大幅度下滑。

极高客单价难改获利难事实 核心业务营收增速大幅下挫、业绩连亏三年

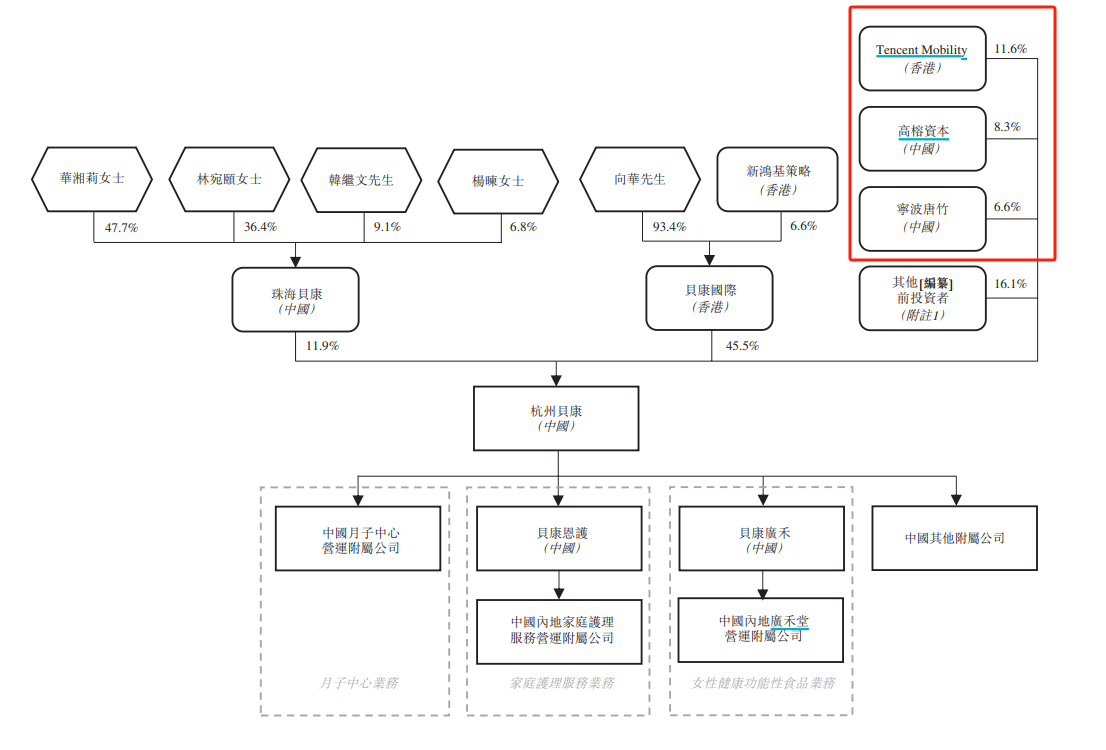

2018-2023年,杭州贝康先后完成了7轮融资,股东名单包括腾讯、高榕资本、中国人寿、神骐资本、新鸿基公司、太古地产、Mirae Asset等知名机构。IPO前,向华通过Primecare BVI及Xiang SPV合计持股42.4%,为公司控股股东;腾讯、高榕资本及宁波唐竹为公司前三大机构股东,持股分别为11.6%、8.3%、6.6%。

(资料来源:公司招股书)

(资料来源:公司招股书)

2021年-2023年,圣贝拉的营收分别为2.59亿元、4.72亿元及5.6亿元,2022年及2023年分分别同比增长82.22%、18.75%。从盈利角度看,圣贝拉更是处于连年亏损之中,2021年-2023年,公司年内亏损分别为1.22亿元、4.12亿元及2.39亿元。

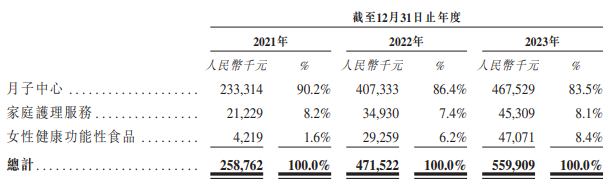

分业务来看,月子中心业务是圣贝拉的核心业务,2023年月子中心业务的营收为4.68亿元,占比83.5%;家庭护理服务的营收为0.45亿元,占比8.1%;女性健康功能性食品的营收为0.47亿元,占比8.4%。

(资料来源:公司招股书)

(资料来源:公司招股书)

但是,单从月子中心业务来看,该业务的创收增速也是出现大幅下滑。2021年-2023年,月子中心业务营收分别为2.33亿元、4.07亿元及4.67亿元,2022年、2023年分别同比增长74.59%、14.78%。

圣贝拉共拥有59家高端月子中心,有“圣贝拉”“小贝拉”“Bella Isla”三大月子中心品牌。其中,“圣贝拉”品牌定位超高端,28天套餐价格16.88万元起步。按入住28天计算,“Bella Isla”和“小贝拉”的月套餐分别为9.88万元起步、6.8万元起步。

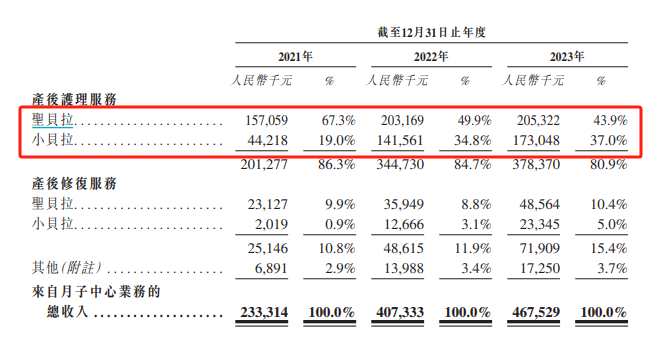

虽然圣贝拉主打高端月子中心,但是售价16.88万元起步的“圣贝拉”品牌无论是营收占比变化还是增速表现都不及6.8万元起步、价格相对平价的“小贝拉”品牌。2021-2023年,“圣贝拉”的营收分别为1.57亿元、2.03亿元、2.05亿元,在月子中心业务中营收占比呈下降趋势,分别为67.3%、49.9%、43.9%,2022年及2023年营收分别同比增长29.36%、1.06%。“小贝拉”的营收分别为0.44亿元、1.42亿元、1.73亿元,在月子中心业务中营收占比呈增长趋势,分别为19%、34.8%、37%,2022年及2023年营收分别同比增长220.14%、22.24%。

(资料来源:公司招股书)

(资料来源:公司招股书)

从运营模式来看,圣贝拉主要采取的是“月子中心+高端酒店”的轻资产模式,即与高端酒店订立一至三年的中短期合约,以用作月子中心的客房。“圣贝拉”品牌的28天套餐价格16.88万元起步,具体参照住宿类型(例如标准高端酒店客房或套房)、便利设施及餐饮等定价。

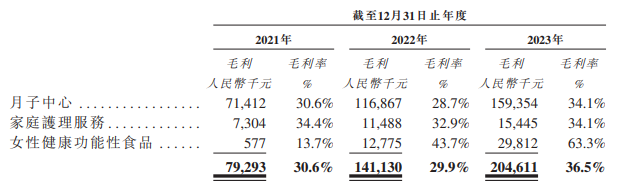

虽然收费很贵,但圣贝拉的毛利率水平和净利率水平都并不算高,2021-2023年,圣贝拉的综合毛利率分别为30.6%、29.9%及37.5%。其中,月子中心业务的毛利率分别为30.6%、28.7%及34.1%;家庭护理服务的毛利率分别为34.4%、32.9%及34.1%;女性健康功能性食品的毛利率分别为13.7%、43.7%及63.3%。

(资料来源:公司招股书)

(资料来源:公司招股书)

营收及核心业务——月子中心业务营收增速大幅下降,年内亏损难止等因素影响之下,圣贝拉的业务发展前景和盈利能力并不容乐观,纵使如此,公司似乎还对于月子中心业务的发展前景较为乐观,但事实确实如此吗?

月子中心还是增量市场吗?韩国和中国台湾60%的渗透率可作行业发展前景参考吗?

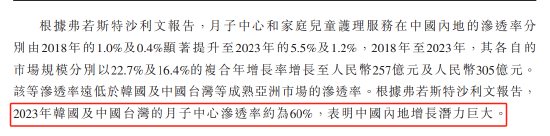

月子中心的市场规模主要由新增人口数量、行业渗透率、居民消费水平、消费观念转变等因素共同决定。不少业内人士认为,对标台湾地区60%以上的渗透率,我国内地一线城市,月子中心渗透率较低,有较大的提升空间,但或并非如此。

第一,从新生儿数量来说,2017年以来,我国大陆出生人口规模快速缩小,出生率也逐渐下行,在低水平徘徊。虽说二孩生育政策、三孩政策的陆续出台,但似乎难改新生人口下滑趋势。2020-2023年,全国新生儿数量分别为1200万人、1062万人、956万人及902万人。

(资料来源:网络)

(资料来源:网络)

考虑到目前育龄妇女生育意愿较低、生育养育教育成本不菲等因素,低生育趋势或给月子中心行业需求端带来压力。

第二,从行业渗透率能否短时间内追赶中国台湾而言,可能性微乎其微。在公司招股书中,在表明行业发展前景时,圣贝拉引用了韩国及中国台湾月子中心渗透率数据以表明中国内地市场增长潜力巨大,实际上真的如此吗?

月子中心在台湾被称为“产后护理之家”,早在1990年代,台湾的月子中心就开始起步,2013年12月中国台湾正式通过“护理人员法”部分条文修正草案,将月子中心纳入法令管理,对月子中心广告、服务、护理人员准入资格等进行立法监管,保证月子中心行业的健康、持续发展。

(资料来源:公司招股书)

(资料来源:公司招股书)

大陆的月子中心定位较尴尬,是服务机构还是医疗机构难说清,缺乏相关法律法规来厘定,再加上准入资质低、缺乏完善监管制度和条例,月子中心乱象丛生,在群众中接受度较低。因此,在短时间内中国大陆市场月子中心渗透率很难追赶台湾和韩国,仍需较长的时间进行行业规范和消费者教育。

未来若供给端机构成本高企扩店乏力,无法充分满足产妇需求;消费者教育不到位,无法帮助年轻夫妻树立科学产后护理观念与推广机构自身优质专业形象,均可能导致月子中心渗透率增长缓慢,则行业扩容将不及预期。

第三,从居民可支配收入水平来看,随着人均可支配收入持续增长,家长们在产后养护投入也水涨船高。

当前母婴健康产业市场中,家政月嫂服务的市场规模要高于月子中心,优秀的家政月嫂服务机构业务的专业性、规模性、全面性与月子中心差距并不大,但收费远低于月子中心。相比价格动辄十几万起步的月子中心,不少一线城市消费者往往会选择经验丰富的月嫂。

综合以上几个因素,月子中心或许依旧是个增量市场,但市场增速呈放缓趋势。由于月子中心行业低门槛叠加市场增速放缓等因素,目前在国内市场仍有大量区域性及小规模的月子中心,竞争较为激烈。相比较之下,圣贝拉在规模、价格等方面均不具备突出优势,不排除营收增速进一步下降。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察股票配资精选

文章为作者独立观点,不代表配资之家观点